(报告出品方/作者:西南证券,杜向阳)

1 重点公司分析1.1 百年历史品牌,现代科技延续生命

寿仙谷药号始建于清宣统元年(1909 年),1997 年成立浙江寿仙谷医药股份有限公司, 公司致力于“打造有机国药第一品牌”,长期不懈坚持铁皮石斛、灵芝、西红花等珍稀名贵 中药材的优良品种选育、生态有机栽培、中药炮制技艺和新产品的研发。2005 年,寿仙谷 的灵芝和铁皮石斛种子,搭乘第二十一颗返回式科学与技术试验卫星,成为中国太空育种的 第一批名贵珍稀中药材种子。2014 年 11 月,“武义寿仙谷中药炮制技艺”被国务院列入“国 家级非物质文化遗产代表性项目名录”。2017 年 5 月,寿仙谷在上海证券交易所主板成功 上市,成为中国灵芝、铁皮石斛行业第一股。

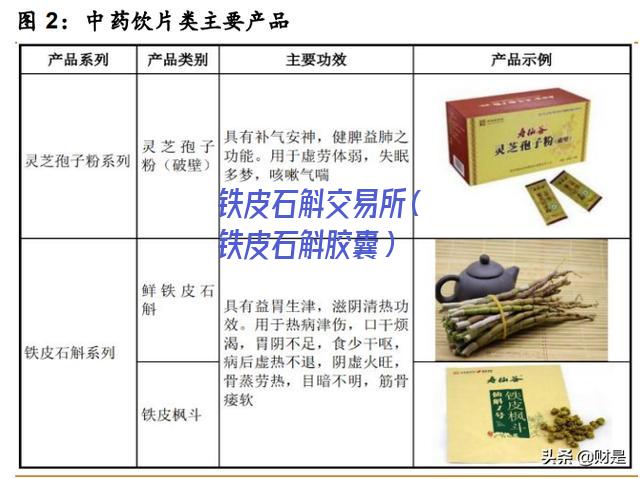

全产业链布局,产品类别丰富。公司主要从事灵芝、铁皮石斛、西红花等名贵中药材的 品种选育、栽培、加工和销售的国家高新技术企业,核心产品主要包括寿仙谷牌灵芝孢子粉 (破壁)、寿仙谷牌破壁灵芝孢子粉、寿仙谷牌破壁灵芝孢子粉颗粒、寿仙谷牌破壁灵芝孢 子粉片、寿仙谷牌铁皮枫斗颗粒、寿仙谷牌铁皮枫斗灵芝浸膏等。公司的产品主要分为中药 饮片类和保健食品类产品,具体按照原料细分,又分为灵芝孢子粉系列和铁皮石斛系列。2016 年公司推出保健食品系列的灵芝孢子粉,保健食品系列产品是在中药饮片基础上的进一步深 加工,有效成分含量更高,产品效果更佳,产品定位更加高端、价格更高的特点。

1.2 灵芝孢子粉贡献核心毛利,经营业绩持续向好

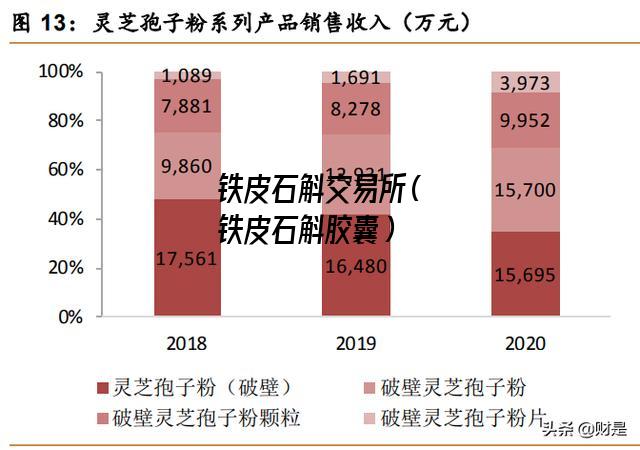

灵芝孢子粉类产品贡献核心毛利。公司的产品结构 70%左右是灵芝孢子粉类产品,15% 左右是铁皮石斛类产品,其他业务包括一些中药材产品。2020 年公司的灵芝孢子类产品占 总营收 71.25%,铁皮石斛类产品占总营收的 15.95%。从各个业务板块毛利率来看,2020 年灵芝孢子类产品毛利占比为 75.87%,铁皮石斛类产品占比为 14.53%,灵芝孢子粉类产品 贡献核心毛利。

收入利润稳健增长。公司 2016-2020 年收入端复合增速为 19%,归母净利润 2016-2020 年复合增速为 16%,净利润的增长基本上跟营收的增长匹配。2020 年实现营业总收入 6.4 亿元,同比上升 16%,归母净利润 1.5 亿元。2020 年主要受益于公司制造业营收的增长, 灵芝孢子粉系列产品收入达到 4.5 亿元,同比增长 20%,铁皮石斛类产品营收 1 亿元,同比 增长 25%。

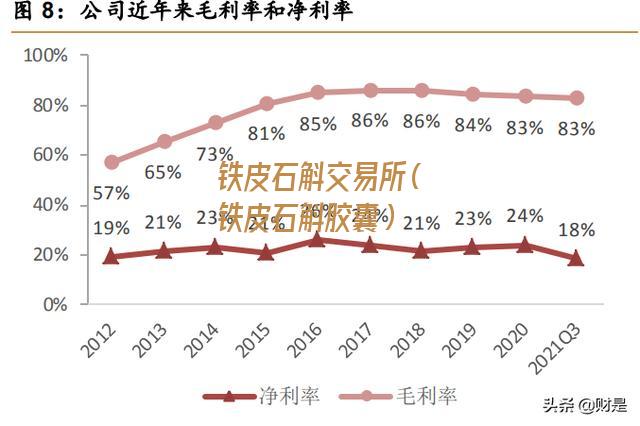

净利润和毛利率水平较高,持续稳健增长。公司收入结构稳定,核心产品灵芝孢子粉和 铁皮石斛类产品销售稳定,使得毛利率常年维持在 80%以上,归母净利润率也持续保持在 20%以上,公司管理费用管控严格,管理费用率相对稳定,公司一直以研发为核心,自 2019年起,研发费用的占比都高于 7%。公司发展也以保持净利润率 20%以上为核心目标,费用 投放相对收入增长保持平稳增长。

去库存效果显著,存货周转率快速提升。近年来,公司存货总数不断下降,存货占总资 产的比重从 2012 年的 22%下降到 2020 年的 5.85%,存货下降的主要原因是原材料的大幅 下降,而同时在产品、库存商品以及发出品在增加,尤其是库存商品从 2016 年的 1498 万 元上涨到 2020 年的 3016 万元公司存货积压风险小,产品终端需求加速存货周转率提升。

1.3 实际控制人具有深厚专业背景

公司的控股股东为寿仙谷投资,实际控制人为李明焱家族。寿仙谷投资持有上市公司 40.4%股权,李明焱家族(李明焱、朱惠照、李振皓、李振宇)合计控制公司 51.2%的股份。 李明焱先生是高级农艺师,是国务院特殊贡献津贴专家,现任寿仙谷董事长兼总经理。李明 焱先生三十多年来潜心钻研珍稀食药用菌和道地名贵中药材的品种选育、栽培及新产品的研 究开发,主持实施了国家生物育种高新技术产业化项目完成的十多项科技成果填补了国内外 空白,并曾获国家科技进步二等奖 1 项。(报告来源:未来智库)

2 产品与品牌筑底,产能与渠道助力2.1 产品:三大核心优势凸显

核心产品收入快速增长。公司营收围绕两大核心板块:灵芝孢子粉和铁皮石斛,近三年 两大业务收入可观,收入占比 70%以上的灵芝孢子粉 2020 年销售收入达到 4.5 亿元,近三 年销售收入在 3.6 亿以上;铁皮石斛 2020 年销售收入破亿,实现销售收入快速增长。

2.1.1 灵芝孢子粉疗效好,适应症广

灵芝孢子粉具有广泛的适应症,并且具有临床疗效。寿仙谷灵芝孢子粉主要功效和临床 研究主要在五方面:灵芝孢子粉第一个功效是补气安神,健脾益肺,促进睡眠,即做促进睡 眠的临床研究。第二个功效是提高免疫力。第三个临床主要是辅助治疗肿瘤部分,主要针对 肺癌、肝癌、乳腺癌等相关癌症。第四方面是做预防心脑血管疾病的临床研究。第五方面是 预防老年痴呆症的临床研究。

积极推进科研平台和“产学研”合作。肿瘤治疗方面,目前公司已经跟欧洲精准医疗平 台联合开展灵芝孢子粉抗肿瘤分子机理研究,与美国加州大学洛杉矶分校、美国国家肿瘤中 心合作开展灵芝孢子粉提高免疫抗肿瘤研究。心脑血管方面,公司与美国的梅奥医学中心从 2018 年开始合作,开展灵芝孢子粉对治疗脑血管功能障碍研究。国内建立创新实验室,2020 年 8 月 30 日,张伯礼院士牵头,天津中医药大学组分中药国家重点实验室、浙江大学药物 信息学研究所、寿仙谷合作共建张伯礼智慧健康创新实验室。

2.1.2 原料好:育种壁垒与有机栽培

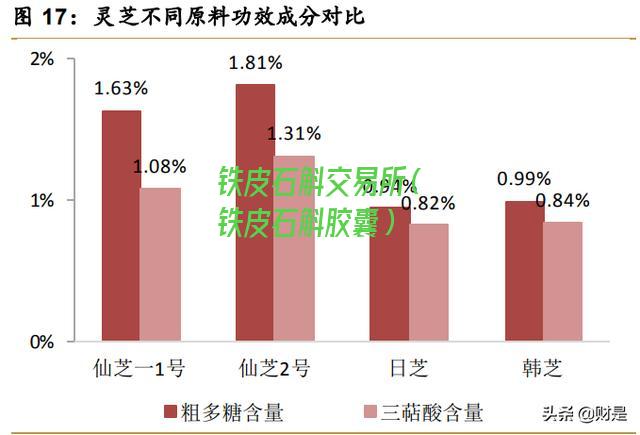

独有的选育品种,形成种源壁垒。优良的品种可以提高产品质量和单位面积产量,增强 抗逆性,目前人工栽培的灵芝均从分离野生灵芝子实体驯化而来。由于菌种分离和繁殖技术 的差异,菌种混杂和菌种退化的情况导致市场上高品质的灵芝菌种较少。公司以“有效成分”目标进行定向品种选育,通过选择高多糖含量和高三萜含量的品种作为母种,选育菌丝生长 旺盛、产量高、有效成分含量高的灵芝优良品种作为发展方向。

有效成分含量更高,产量更高。目前已经选育成功三个品种:仙芝一号、仙芝二号和仙 芝三号,铁皮石斛也选育成功三个品种:仙斛一号、仙斛二号和仙斛三号。选育成功的灵芝 主要成分灵芝三萜和灵芝多糖含量更高,效果更明显。仙芝 1 号是国内首个获得审定证书的 灵芝优良品种。灵芝子实体多糖、三萜含量分别比日本红芝高 31.03%、39.04%,比韩芝高 21.20%、20.48%。仙芝 2 号是国内首个灵芝孢子粉产量、多糖、三萜含量 “三高”的灵芝 优良品种。灵芝多糖、三萜含量分别比日本红芝高 97.85%和 70.98%,比韩芝高 75.24%和 56.97%。同时选育成功的灵芝产量更高,带来更高毛利润。选用的仿野生有机栽培方式使产 品灵芝、铁皮石斛等通过欧盟美国等地的有机认证,产品质量得到保障。

2.1.3 加工技术:第三代去壁技术,有效成份含量高

破壁技术的好坏影响产品质量。灵芝孢子是灵芝在生长成熟期,从菌盖下方弹射出来的 极其微小的卵形生殖细胞。灵芝孢子继承了灵芝的全部遗传物质,其药用价值高于灵芝子实 体。灵芝孢子内含有丰富的营养物质,包括灵芝多糖、灵芝多肽、三萜类、氨基酸和蛋白质 等,其中多糖和三萜被认为是主要药效成份。但灵芝孢子的两层孢壁主要是由几丁质构成, 质地坚韧,耐酸碱,极难氧化分解,从而限制了人体对其营养物质及生物活性成份的吸收。 国内有研究表明,破壁后灵芝孢子粉的多糖量较未破壁的灵芝孢子粉增加 69%,三萜类化 合物增加 110%。因此,破壁方法及破壁率将直接影响产品质量的好坏。

独家去壁技术获得独家专利,无重金属污染,有效避免氧化。第一代灵芝孢子粉没有对 灵芝孢子进行破壁,成品很难被人体吸收,第二代破壁灵芝孢子粉采用破壁工艺,较第一代 易于吸收,但是壁壳与活性成分混杂,活性成分含量较低,会加重肠道负担,第三代去壁灵 芝孢子粉在第二代破壁的基础上采用去壁技术,活性成分含量更高更易于吸收。破壁后残留 的壁壳与主要成分难以分离,去壁技术有较高的技术壁垒,属于尖端技术。寿仙谷在破壁技 术上不同于传统振动磨破壁方法,而是使用超音速气流粉碎进行破壁,实现安全无污染破壁, 解决重金属超标和易氧化的问题,同时去壁技术获得国家发明专利,第三代去壁灵芝孢子粉 的灵芝多糖与灵芝三萜等有效成分是其他普通破壁灵芝孢子粉的 10 倍。灵芝孢子粉片剂解 决去壁带来的口感较苦的问题满足了高端保健人群的需求。

2.2 渠道:省外渠道扩张,经销商给足动力

经销商模式为主,省内收入占比高。公司销售模式:48%左右是直接销售,52%左右是 经销商的模式,即实行以经销为主、直销为辅的销售模式。公司的主要经销客户包括老字号 药店、知名医药公司及大型商超集团,如胡庆余堂、方回春堂、同仁堂、雷允上等,此外公 司还与东方商厦、杭州大厦、虹桥友谊等高端商超建立了长期稳定的合作关系;公司的直销 模式分为零售和互联网销售,并以零售为主。但近年来直销模式特别是互联网销售模式上升 较快,占比达到 20%左右。线下专卖店则集中于浙江。而经销模式分为买断式销售和代销式 销售。买断式经销占比达到 30%以上,以浙江省划分省内外,省内收入占比 60%以上,公 司目前业务仍以省内为主,未来有向省外扩张的计划。

快速拓展线上渠道。2018 年度、2019 年度和 2020 年度,公司互联网销售收入占主 营业务收入的比重分别为 19.17%、20.22%和 23.12%。公司互联网销售主要通过天猫官方 旗舰店、京东官方旗舰店等网络渠道,公司互联网销售收入快速增长,已成为传统销售渠道 的重要补充。2019 年公司主营业务收入 53961.26 万,同比增长 6.5%,主要原因系公司通 过拓宽销售渠道、加强地面推广活动、激发员工的业务拓展积极性、增加天猫直通车网络推 广等措施促进公司销售收入略微增长。2020 年加快拓展线上渠道,收入同比增长 16.33%。

新模式开拓省外市场。省外拓展的新模式采取加盟商的模式,即城市代理商的模式,以 卖孢子粉片(公司最高端的孢子粉)为主,进行全国的推广,招募全国的城市经销商,小城 市招一名经销商独家代理,大城市招多家经销商的模式。给与省外城市代理商灵芝孢子粉片 较低的供货折扣率,让有能力、有资源的人一起把市场做大。公司最主要的开拓地区是北京、 上海、广州和江苏,云南昆明首家经销商已签约开业。截止 2021 年 12 月末,已经签约的经 销商有 10 家,公司对于城市代理商,还有广告费和装修费的支持,但要求半年之内客户必 须要开 1~2 家专卖店,给与一定的业绩考核。未来,公司将深度开拓包括长三角三省一市、 珠三角地区、渤海湾地区等的营销网络,增强公司对全国重点市场的影响力,通过区域中心 城市辐射周边地区,从而深入挖掘市场潜力,力争扩大外省市场的份额,实现公司多区域发 展。省外也主推片剂类型,片剂品种价格更高,具有口感优势。从费用上来看,片剂一年的 服用费用为 3.4-6.8 万元,粉剂和颗粒剂根据服用情况分别为 1.9-3.9 万元。从月均费用上来 看,片剂的月均使用服用费用 2820 元,是中药饮片剂型的 2 倍价格。

2.3 品牌:营销加码,品牌开启全国拓张

老字号品牌价值明显。公司主要产品具有较高品牌知名度,已形成灵芝、铁皮石斛产品 “全产业链”发展模式,综合实力较强。且公司在行业内具有较高的知名度和品牌影响力, 先后获得“全国食用菌行业十大龙头企业”、“中华老字号”、“中国驰名商标”、“国家 及非物质文化遗产代表性项目”等荣誉,综合实力较强。2018 年,寿仙谷入选“医药健康 类品牌价值评价前 50 名”,品牌价值为 6.26 亿元。2020 年,寿仙谷以 8.6 亿元的品牌价 值,再次誉登中国品牌价值评价榜单。2021 寿仙谷又入选胡润中国最具历史文化底蕴品牌 榜。寿仙谷自创立以来,斩获众多品牌荣誉,颇具品牌价值。

广告宣传费大幅投入,品牌实力增强。2018 年度、2019 年度和 2020 年度,销售费用 率分别为 46%、43%和 42%,其中公司广告宣传费分别为 1.1 亿元、1.1 亿元和 1.7 亿元, 主要系为了应对市场形势和产品结构的变化,提升企业和产品知名度,公司以登陆资本市场 为契机,在保持平面、电视、广播、网络等渠道进行广告宣传的基础上,逐步加大了地面推 广、客户体验等精准营销宣传力度所致。公司近期也签订了高铁站整列的冠名广告以及座位 广告,同时也在考虑做央广的宣传,进行品牌性宣传。

销售人员数量增长,人均销售产出提高。公司积极引进优秀市场营销团队,负责线下加 盟店和区域总代理开发,预计 2022 年内发力。在 2017 到 2021H1 业绩实现快速增长,从 销售人员数和销售人均贡工业收入来看,总体上呈上升趋势,2020 年销售人员数达到 662 人,人均贡献销售收入 95 万元,销售人员人均产出不断提高。

2.4 产能:扩建产能,打造核心优势

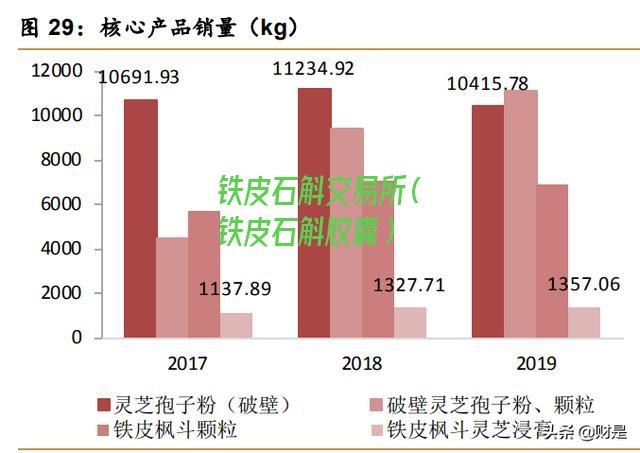

核心产品产销量飞升。从产品销量来,寿仙谷牌灵芝孢子粉(破壁)是中药饮片,系公司 的成熟产品,产量和销量有所波动,但整体保持平稳。寿仙谷牌破壁灵芝孢子粉、颗粒系保 健产品,相对于作为中药饮片的灵芝孢子粉(破壁)而言,保健食品广告宣传受政府主管部 门的管制较少,且破壁灵芝孢子粉颗粒服用更加方便,更受消费者青睐,该等产品面市后销 售情况良好,产销量均大幅增长,产量从 2017 年的 5329.37kg 增长到 11376.71kg,销量也 从 4496.03kg 飞速增加到 11138.5kg。公司寿仙谷牌铁皮枫斗颗粒和铁皮枫斗灵芝浸膏的产 量和销量大幅增长。

从销量和产销率来看,破壁灵芝孢子粉、颗粒的销量增长较快,从 2017 年的 4496kg 迅速增长到 2019 年的 11139kg,总体而言,核心产品销量稳定与高水平,灵芝孢子类产品 销量更高,产销率而言,核心产品产销率都接近 100%,铁皮石斛类产品 2019 年更是达到 了 130%以上。

核心产品产能旺盛,产销率居高。公司四种核心产品一直是公司的营收利器,而其产能 也非常旺盛,寿仙谷牌灵芝孢子粉(破壁)和破壁灵芝孢子粉、颗粒产能 2017-2019 保持在 12 吨,铁皮枫斗颗粒产能为 10 吨,铁皮枫斗灵芝浸膏产能为 2 吨,其产销率基本处于 80% 以上,甚至超过 100%。

发行可转债扩建基地,提高产能。寿仙谷精耕细作,增强原料保障能力,扩充基地新产 能,发行可转债拟募集资金总额为 3.6 亿元,拟用于寿仙谷健康产业园保健食品建设项目。 包括基本建设和生产线建设两个子项目,募投项目投产以后将新增保健食品产能 31 吨。预 计建设完工并顺利达产后可实现营业收入 5.9 亿元,实现营业利润 4464 万元。(报告来源:未来智库)

3 中药饮片政策利好,保健行业快速发展3.1 中药饮片政策支持力度加大

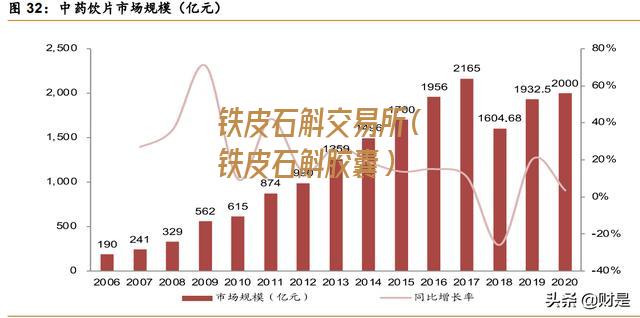

中药饮片规模增长,集中度低。根据全国中药材资源普查,我国现有的中药材资源种类 多达 12000 多种。中药饮片产业一直被纳入国家重点保护的范围,是中药行业的重要组成部 分,起到承上启下的关键性作用,也是我国的战略性产业。随着人们的健康意识的增强和对 中药饮片认识的加深,中药饮片需求不断增长,发挥着越来越重要的作用。近年来,中药饮 片行业一直保持强劲增长势头。2009 年中药饮片被列入国家基本药物目录,进一步推动了 中药饮片行业发展,我国中药饮片市场规模从 2009 年的 562 亿元,增长至 2020 年的 2000 亿元。中药饮片产业呈现持续发展的良好态势,市场前景可期。

中药饮片行业享政策红利。近年来,随着我国不断重视中药产业的保护和中药传统文化 的发扬,中药饮片及其炮制技术作为中医药文化的精髓得到了国家政策的大力支持。我国多 次出台政策支持与引导我国传统中医药行业的发展。中药饮片作为我国中医药行业的三大支 柱之一,长期以来除了拥有“禁止外商投资传统中药饮片炮制”的政策护身符外,近年来更是 得到了国家的支持,如中药饮片可不纳入药品集中采购目录、不在药品降价范围内,允许医 院保留中药饮片 25%零售价格加成等。

野生中药材资源稀缺,原材料价格持续走高,公司将受益于产业一体化。公司主要上游 原材料价格持续波动,历经 2016 年上涨之后,2018-2019 年大宗药材整体呈现下跌趋势, 由于野生资源稀缺,且逐年枯竭,再加上劳动力价格上升,极端天气出现影响野生植物生长, 随着终端需求的不断增加,使得野生中药材指数迎来快速增长。公司受益于产业一体化,通 过人工育种实现原材料供给,抵御原材料价格波动的能力较强。

3.2 保健品行业快速发展

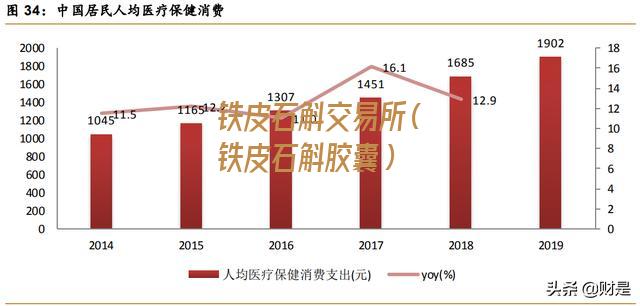

人均医疗保健消费支出逐年增长。居民人均可支配收入的持续提升与生活压力导致的亚 健康人群增加,共同导致了越来越多的人开始注重自身健康的问题,人均医疗保健支出也在 增加,2014-2019 年医疗保健支出增速均在 10%以上,到 2019 年人均医疗保健消费支出达 到了 1902 元。

中国保健品规模大、增速快、格局分散。到 2019 年整体市场规模为 1710 亿元。从保 健品市场规模增长率来看,2016-2019 年复合增速在 6%以上,增长速度较快,预计到 2025 年我国保健品市场规模能够快速增长至 2435 亿元。从竞争格局上看,目前我国保健品市场 中占有较多份额的有五家企业市占率仅为 33.7%,竞争格局较为分散,且未有高端保健品牌 龙头。作为保健品,灵芝孢子类的主要用途为改善睡眠、提升免疫力等。从市场规模上来看, 我国国民对保健品的需求成逐步上升态势,未来仍有巨大上升空间。

我国的保健品渗透率普遍较低,发展潜力较大。根据 IQVIA 的数据显示,我国保健品渗 透率较高的年龄段是在 45 岁及以上,均在 20%以上,24 岁及以下年龄段的保健品渗透率为 19%,尤其是中老年群体渗透率差距较大,65 岁及以上人群市场渗透率差距达到 50%、整 体来看,与美国相比,我国的保健品渗透率普遍较低,且差距较大。由此可见,我国保健品 市场发展潜力较大。

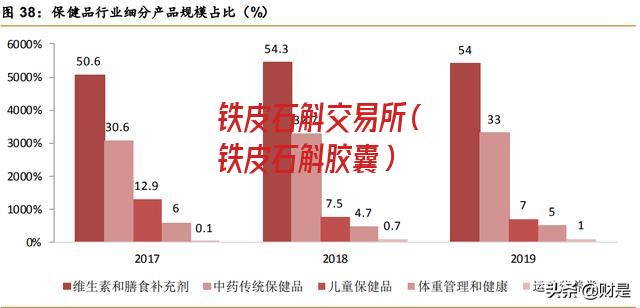

维生素和膳食补充剂、传统保健品主导市场。根据欧睿对保健品市场的分类,可以将我 国目前的保健品市场分成五个类别:维生素和膳食补充剂类,体重管理类,运动营养类,传 统保健品以及儿童保健品。2019 年中国保健品行业从规模占比看,维生素和膳食补充剂占据绝对的主导地位,占整个行业规模的 54%。传统保健品行业规模占比逐年增加,由 2017 年 30.6%增长到 2019 年的 33%,排名第二。体重管理和运动营养类共保持 6%左右的占比。

从需求端来看,中国富裕阶层快速增长,对于高端保健品需求旺盛。中国富裕阶层快速 增长,据波士顿咨询联手建设银行发布报告来看,2018 年我国个人可投资金融资产 600 万 元人民币以上的高净值人士数量达到 176 万人,预计到 2023 年将达到 241 万人。据《2020 中国高净值人群健康投资白皮书》显示,受健康困扰高净值人群比例超过八成。

3.3 消费群体基数大,市场规模递增

老龄化严重,老年保健市场规模扩大。中国自 2000 年开始进入老龄化社会,到 2019 年中国 65 周岁及以上人口 17603 万人,占总人口的 12.6%,从目前的趋势来看,未来中国 老龄化速度会以较高斜率上升,“十四五”期间中国或进入中度老龄化社会,2030 年之后 65 岁及以上人口占总人口的比重或超过 20%,届时中国将进入重度老龄化社会,对养老保 健等产品和服务的需求会提升。2020 年中国养老产业市场规模已达到 7.18 万亿元,预计到 2022 年将达到 10.25 亿元,并保持高速增长。保健品行业作为老年群体的刚性需求,作为 整个养老产业的重要一环,市场规模已超过 1500 亿元。未来随着老龄人口生活水平的提高, 老龄化深入发展,越来越多老年人开始重视养生保健等方面,保健品已成为日常需求。

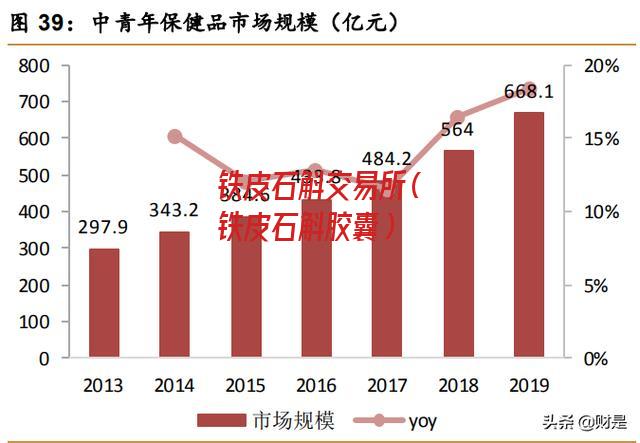

保健品“年轻化”趋势,抗疲劳类保健需求增长。由于疫情,中国消费者对健康和免疫 的意识都有所提高,同时,随着保健品消费群体年轻化、消费场景多元化,一些抗疲劳等功 能性保健品的需求也在逐渐增长。在社会节奏加快的影响下,当代打工人由于生活不规律、 习惯性熬夜、工作压力大等问题,多会产生免疫力下降等身体和心理的亚健康问题。中青年 群体意识到身体健康的问题,但是对于规律饮食睡眠、坚持锻炼等方式相比,食用保健品显 得更加方便可行,因而保健品越来越成为中青年的一种“刚需”。尤其是高收入的白领群体, 对熬夜晚睡和日常保健的需求大,成为公司核心产品匹配人群。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站

中国质量新闻网讯 近日,安徽六安市市场监督管理局发布2021年第45期食品抽检信息。本期抽检14批次酒类产品,2批次不合格、12批次合格。合格产品信息如下:

序号标称生产企业名称标称生产企业地址被抽样单位名称被抽样单位所在省份食品名称规格型号生产日期/批号分类备注1安徽省华皖酒业有限公司安徽省六安市经济技术开发区皋城东路安徽省华皖酒业有限公司安徽省六安市牛二锅头酒500ml/瓶,42%vol2021-04-14酒类2安徽省华皖酒业有限公司安徽省六安市经济技术开发区皋城东路安徽省华皖酒业有限公司安徽省六安市百年银星酒450ml/瓶,40.3%vol2020-12-23酒类3安徽省华皖酒业有限公司安徽省六安市经济技术开发区皋城东路安徽省华皖酒业有限公司安徽省六安市银星浓香型白酒450ml/瓶,40.3%vol2019-01-25酒类4安徽漫流河酒业有限公司安徽省六安市金安区三十铺镇安徽漫流河酒业有限公司安徽省六安市国臻堂1908石斛酒500ml/瓶 ,52%vol2021-03-17酒类5安徽国韵酒业有限公司安徽省六安市金安区东桥镇金桥村安徽国韵酒业有限公司安徽省六安市中国中药石斛酒500ml/瓶,42%vol2021-04-07酒类6安徽漫流河酒业有限公司安徽省六安市金安区三十铺镇安徽漫流河酒业有限公司安徽省六安市浓雅浅醉型白酒500ml/瓶 ,42%vol2021-03-08酒类7六安南山生物技术有限公司安徽省六安南山新区六安南山生物技术有限公司安徽省六安市石斛酒(配制酒)42%vol,550ml/瓶2020-07-16酒类8六安南山生物技术有限公司安徽省六安市南山新区六安南山生物技术有限公司安徽省六安市米斛酒(配制酒)52%vol,550ml/瓶2020-07-16酒类9金寨将军酒业有限公司金寨 · 桃岭安徽中合大别山供销电子商务有限公司安徽省六安市桑椹米酒500ml×2瓶/盒,≤15%vol2018-12-09酒类10金寨将军酒业有限公司金寨 · 桃岭安徽中合大别山供销电子商务有限公司安徽省六安市板栗酒2000ml/瓶,≤15%vol2020-09-25酒类11安徽小吊酒业有限公司安徽省金寨县天堂寨安徽中合大别山供销电子商务有限公司安徽省六安市小吊酒450ml/瓶,42%vol2019-04-04酒类12六安市玫瑰至尊有机食品有限公司安徽省六安集中示范园区三十铺镇凤凰农业园区六安市焜达超市有限责任公司安徽省六安市玫瑰至尊猴菇米酒490ml/瓶 ,11%vol2018-09-24酒类

工作时间:8:00-18:00

电子邮件

512977770@qq.com

扫码二维码

获取最新动态